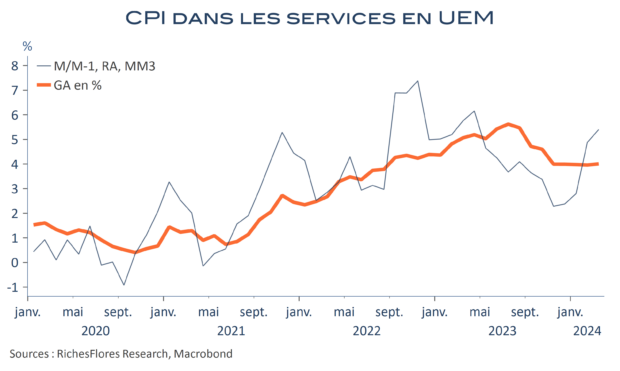

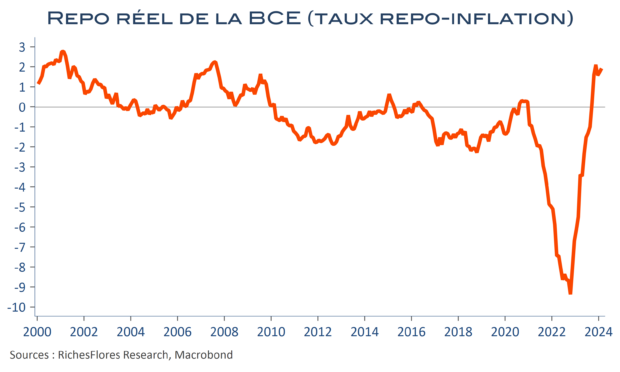

La BCE attendra la mise à niveau de son scénario de juin pour jauger des résultats et de la possibilité d’abaisser le degré de contrainte monétaire. D’ici là, l’inflation des services n’a qu’à bien se tenir ! Ci-dessous, la traduction google du premier paragraphe de son communiqué, qui va du satisfécit, rassurrant, sur les résultats obtenus sur le front de l’inflation, à la méfiance, soulignée par la dernière phrase-clé :

Les informations reçues ont largement confirmé l’évaluation précédente du Conseil des gouverneurs concernant les perspectives d’inflation à moyen terme. L’inflation a continué de baisser, tirée par la baisse des prix des produits alimentaires et des biens. La plupart des mesures de l’inflation sous-jacente s’atténuent, la croissance des salaires se modère progressivement et les entreprises absorbent une partie de la hausse des coûts du travail dans leurs bénéfices. Les conditions de financement restent restrictives et les hausses passées des taux d’intérêt continuent de peser sur la demande, ce qui contribue à faire baisser l’inflation. Mais les pressions sur les prix intérieurs sont fortes et maintiennent l’inflation des prix des services à un niveau élevé