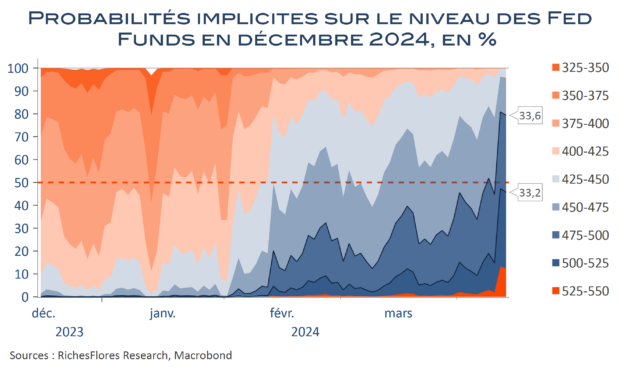

Le rapport sur l’inflation américaine du mois de mars a fini par avoir raison des anticipations d’une première baisse des Fed Funds en juin, voire en juillet, ce qui ne laisserait plus à la Fed que trois occasions, maximum, d’abaisser le niveau de ses taux directeurs d’ici la fin de l’année compte-tenu de l’agenda des FOMC, à savoir : septembre, novembre et décembre. Le pronostic 2024 en est profondément modifié par rapport à ce qu’il était encore début février, quand les anticipations tablaient sur 125 à 150 pb de baisses des Fed Funds, dont il ne reste plus que 50 à 75 pb aujourd’hui.

De là à ce que ces révisions se poursuivent jusqu’à potentiellement gommer toute anticipation de baisse des taux, il semble n’y avoir qu’un pas. Ce dernier n’est, pourtant, pas aussi évident à franchir, ceci pour au moins trois raisons :

• La première vient du fait que la Fed continuera, in fine, à vanter les mérites de sa stratégie et de sa capacité à dompter l’inflation ; il en va de sa crédibilité. Ceci devrait l’inciter à conserver l’hypothèse d’une normalisation des taux réels, quand bien même plus tard qu’elle ne l’avait prévu et, sans doute, avec moins de précipitation que jusqu’alors…

• La seconde vient du fait que les succès de l’économie américaine restent très relatifs, éminemment dépendants de la gestion Biden et de la résilience apparente de l’immobilier ; deux domaines, mal relayés par les autres segments de l’économie américaine et pour lesquels la corde pourrait s’user d’autant plus rapidement que les taux resteront plus durablement élevés.

• Si tel est le cas, risques de récession et fragilités des marchés pourraient sans tarder revenir dans le radar, en particulier du côté des entreprises et de leurs conditions de financement.

Chacune de ces raisons justifie le biais persistant des perspectives de taux d’intérêt dans lesquelles les baisses des Fed Funds semblent gravées dans le marbre, quand bien même, constamment repoussées dans le temps, aujourd’hui à la faveur d’anticipations à moins de 4,0 % à horizon du printemps 2025. A l’heure où les incertitudes sur la trajectoire monétaire sont à leur paroxysme, sans doute n’est-il pas superflu de conserver ces éléments en tête et, avec eux, les risques qui y sont associés.