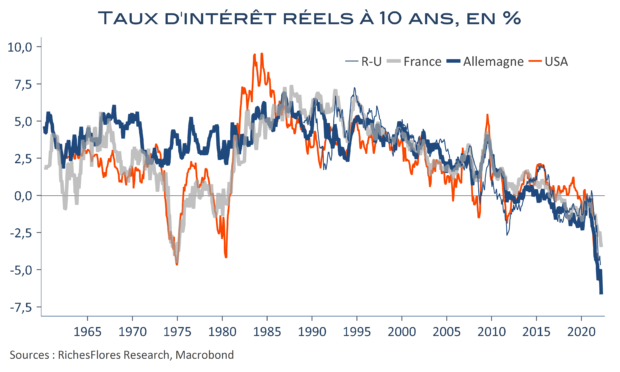

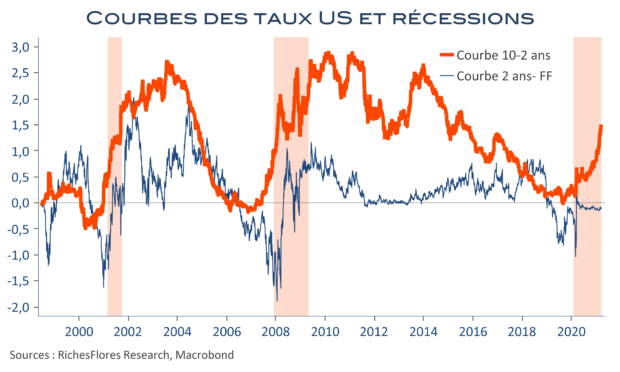

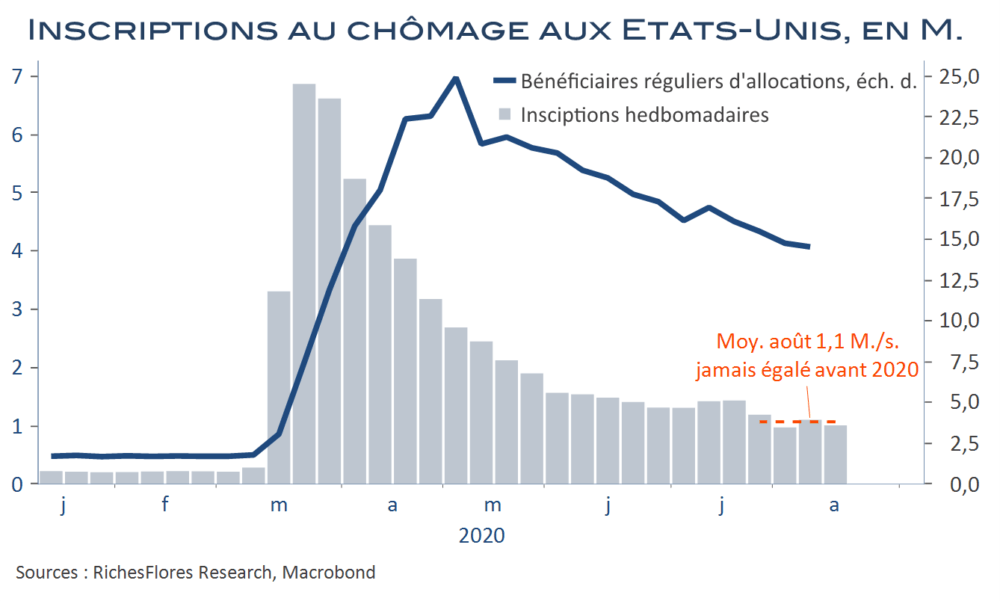

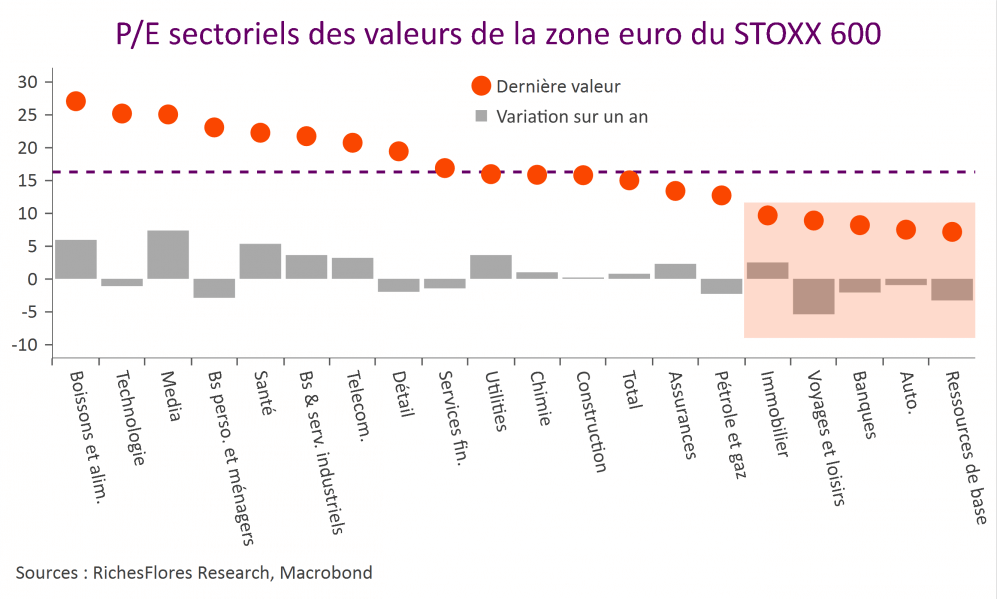

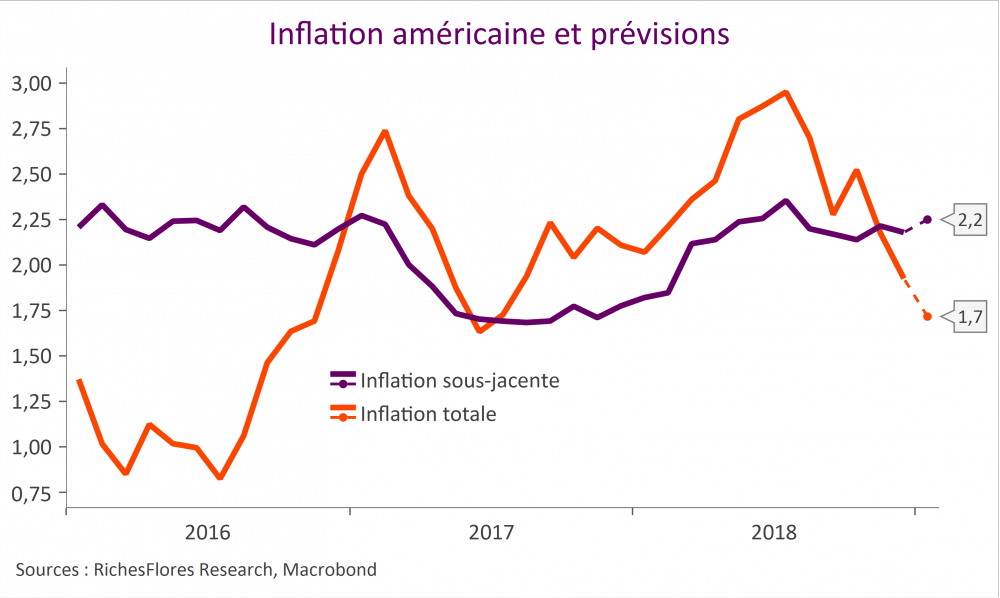

Le changement, exceptionnellement abrupt, de contexte des taux d’intérêt qui accompagne la perspective d’un durcissement généralisé des conditions monétaires est-il tenable ou prépare-t-il la prochaine crise économique et financière ? Le débat est loin d’être clos et sans doute faut-il se préparer à de nombreux rebondissements sur ce sujet. Il faut dire que la spéculation va bon train et que les communications de ces derniers temps sur, par exemple, ce que devrait faire la FED, ressemblent de plus en plus à un marché d’enchères : 300 points de base de plus d’ici la fin de l’année, nous dit le président de la Fed de St Louis, quand il fallait des tergiversations de plusieurs mois pour bouger l’objectif des Fed funds d’un quart de point il y a si peu… Si le retour d’une inflation plus élevée permet, en théorie, de supporter des taux d’intérêt nominaux proportionnellement plus hauts, dès lors que ceux-ci restent inférieurs au rythme de la hausse des prix -i.e. que les taux réels baissent – l’affaire est, on s’en doute, plus complexe, au point d’opposer bien des spécialistes. Comment débroussailler le sujet pour mieux en comprendre la complexité et les enjeux et tenter d’anticiper l’avenir ?