C’est peu de dire que les arcanes de la politique monétaire s’opacifient, presque, de jour en jour. Les banques centrales ont pensé pouvoir terrasser l’inflation en pratiquant, essentiellement, comme elles l’avaient fait dans le passé, par des relèvements de leurs taux directeurs. Or, force est de constater que les mécanismes de transmission de leur action sont distendus. N’en ont-elles pas fait assez, ont-elles mal fait, ou ne sont-elles, tout simplement, pas en mesure de gérer une situation qui dépasse leur champ d’action ?

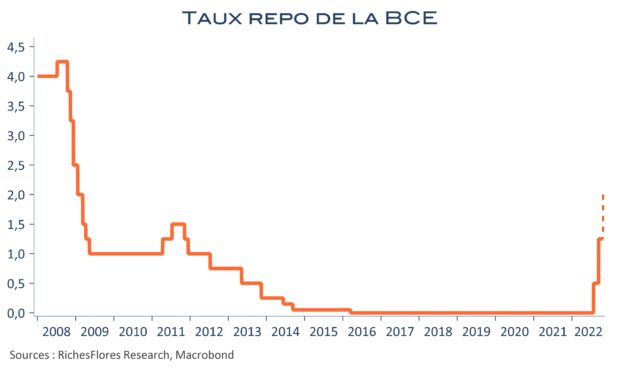

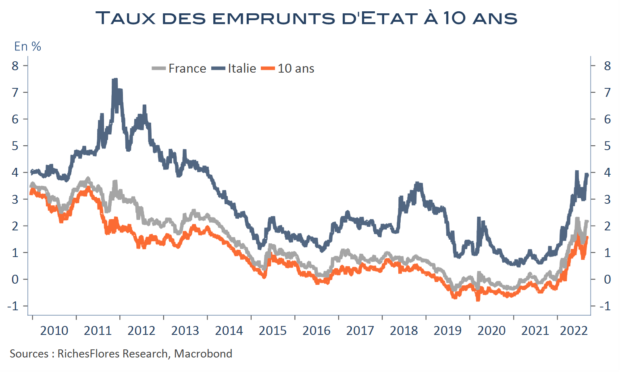

La réponse est un peu dans chacune de ces propositions. Les déterminants de l’inflation sont, à l’évidence, fonction de critères bien plus larges et complexes que la seule adéquation des politiques monétaires à la conjoncture. Pour autant, la persistance de taux réels négatifs suggère, bel et bien, que les banques centrales n’en aient pas fait assez. A moins qu’elles aient mal fait, négligeant notamment l’importance des ajustements de leurs bilans sans lesquels les excès de liquidités risquaient de contrarier la bonne transmission des hausses des taux directeurs aux conditions de financement ; en maintenant des niveaux de taux futurs anormalement bas et des conditions trop favorables à la croissance du crédit non-bancaire.

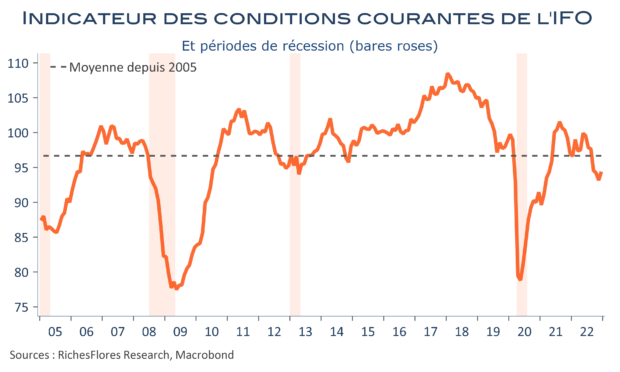

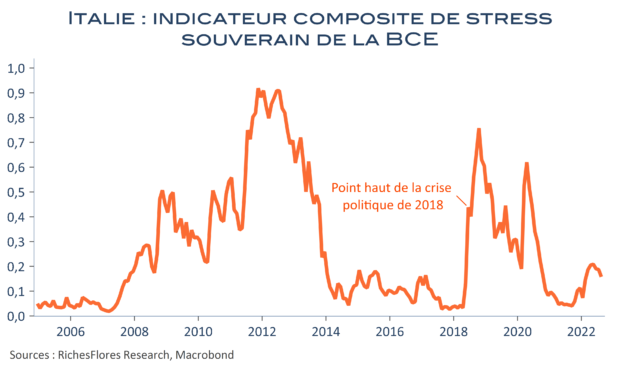

Sur chacun de ces points, FED et BCE ne se confrontent, cependant, pas aux mêmes réalités. Les excès de liquidités semblent être beaucoup plus influents aux Etats-Unis que ce n’est le cas en zone euro. En dépit de la menace que représente la crise bancaire, c’est, de fait, aujourd’hui du côté de la FED que se concentrent les risques de devoir en faire plus, tandis qu’il semble, à l’inverse, de plus en plus urgent que la BCE lève le pied au regard des développements conjoncturels récents.

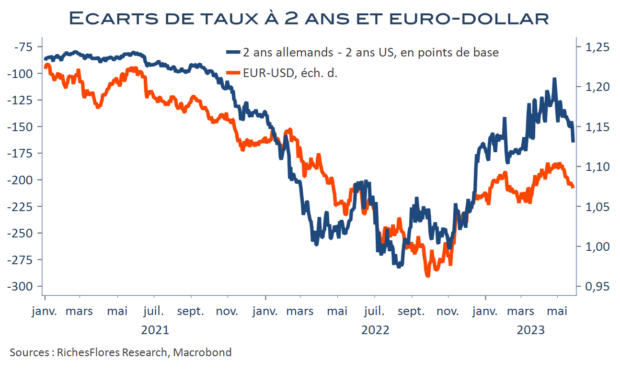

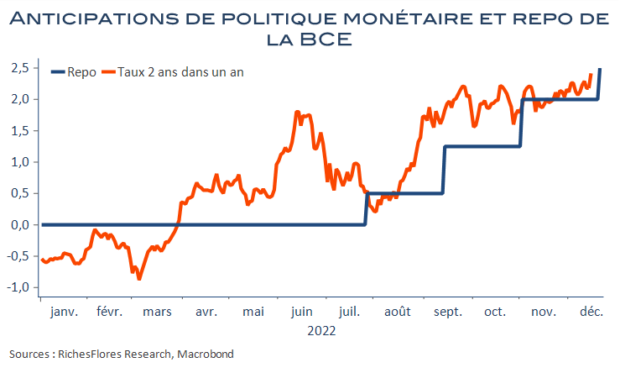

C’est ce message éminemment contrariant que nous renvoient les évolutions respectives des taux à deux ans au détriment de l’euro ces derniers jours et que l’on peut de moins en moins ignorer tant il viendrait bouleverser les anticipations.