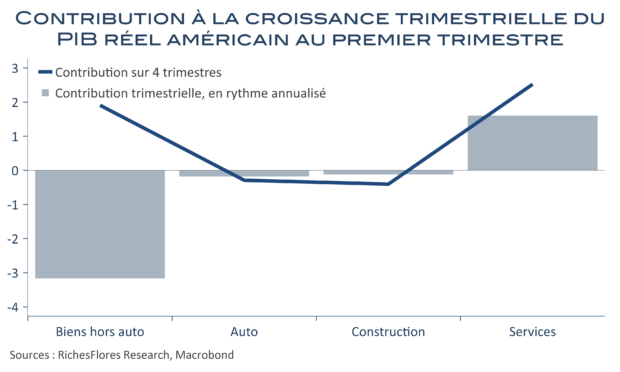

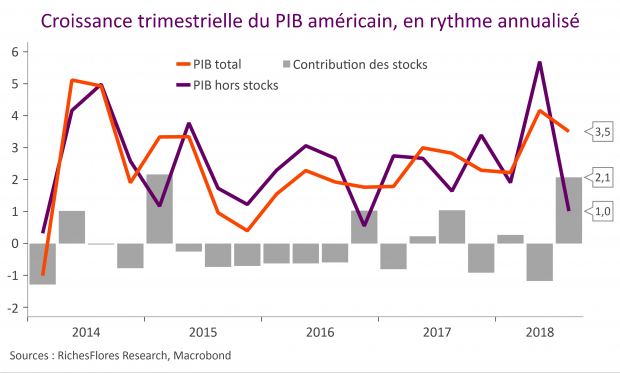

La première estimation du PIB américain du premier trimestre fait ressortir une contraction de 1,4 % en rythme annualisé (r.a.) par rapport à la fin de l’année dernière. Si le creusement de quasiment un cinquième du déficit commercial en mars avait préparé les esprits à une croissance très ralentie, la déception n’en est pas moins significative au vu des attentes du consensus (1 %). L’industrie, responsable d’une baisse de 3,4 % du PIB automobile comprise, accuse la contribution la plus négative depuis le quatrième trimestre 2008, hors première vague de Covid. Fort heureusement, la dissipation des contraintes sanitaires a permis aux services d’éponger une partie de ces pertes mais, avec une hausse de 7 % r.a. des prix au cours de la période, le consommateur ne pouvait pas faire de miracle : la croissance de ses dépenses s’est limitée à 2,7 % r.a. Suffisant diront certains qui ne manqueront pas de mettre en avant la baisse des stocks et l’envolée des importations pour suggérer une très bonne tenue de la demande domestique, comme le fera sans doute la FED pour pouvoir rassurer sur la capacité de l’économie américaine a affronter le durcissement des conditions monétaires…