La nouvelle a défrayé la chronique ces dernières semaines : la Chine devait annoncer une baisse inédite de sa population après son recensement de 2020. Le sujet est tellement sensible que l’annonce, initialement prévue en avril, avait été repoussée à une date ultérieure, « le temps nécessaire pour parvenir à un consensus sur ces résultats et leurs implications »… Le verdict est finalement tombé cette semaine : au contraire des attentes, c’est une nouvelle augmentation de sa population qu’annonce le pays le plus peuplé au monde, à 1,41 milliards de personnes en 2020, contre 1,4 Mds en 2019. Le pic n’est donc pas encore passé et il faudra un peu plus de temps à l’Inde pour voler sa première place à l’Empire du Milieu !

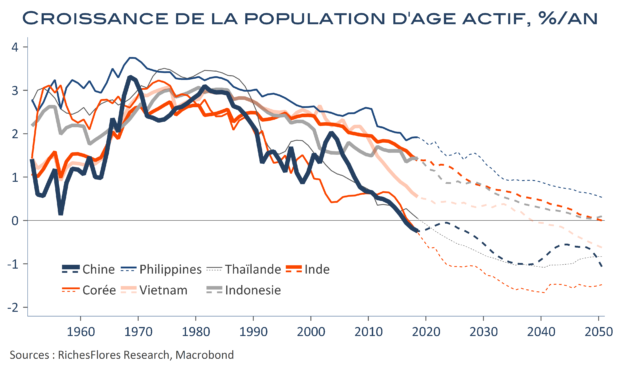

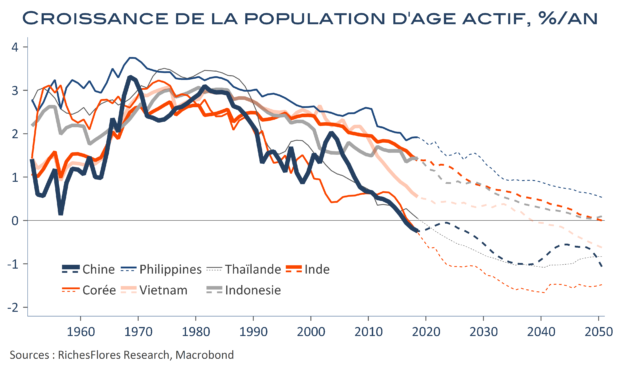

On aurait tort, pourtant, de refermer ce dossier. Le déclin démographique de la Chine est annoncé de longue date et ses prémisses sont d’ores et déjà suffisants pour éliminer le doute : montée de âge médian, chute du taux de natalité, baisse de la population en âge de travailler depuis déjà plusieurs années. Si la ritournelle d’un changement de politique de natalité refait surface à l’occasion de ce nouveau recensement, aucun spécialiste ne peut décemment envisager que l’Empire du Milieu ait les moyens d’échapper à la baisse programmée de sa population, vouée à un rétrécissement de près d’un tiers au cours des trois ou quatre décennies suivant son point culminant. On comprend l’enjeu autour de la communication de ce moment pour un régime dont l’ambition stratégique de long terme est celle que l’on connait.

Sans savoir dire avec précision quelles seront les conséquences de cette rupture démographique, elle porte en elle les ferments d’une remise en cause fondamentale de ce qu’ont été les principales caractéristiques du modèle chinois du demi-siècle écoulé et de son influence sur la scène économique internationale, d’autant que la Chine ne fait pas exception. Bien qu’à des degrés divers, la plupart des pays d’Asie dont la démographie florissante a façonné le monde ces dernières décennies devraient être soumis aux mêmes tendances d’un vieillissement par trop rapide de leur population, aux conséquences régionales et globales inestimables.

You need to be logged in to view the rest of the content. Veuillez

Log In. Not a Member?

Nous Rejoindre