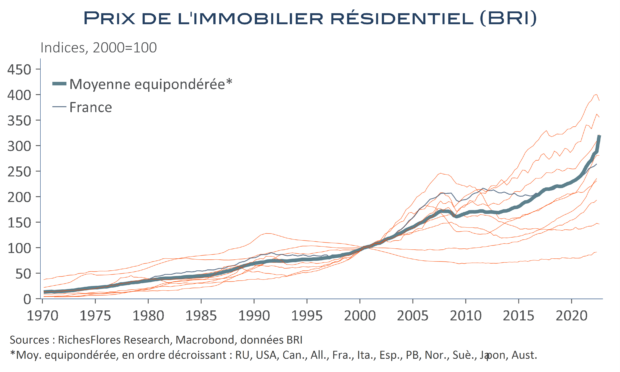

C’était le crédo du printemps dernier : l’immobilier serait parmi les meilleures protections contre l’inflation. Les arguments étaient tellement aiguisés qu’il valait mieux laisser au temps celui de produire ses effets plutôt que de tenter de convaincre du scénario inverse. Il n’a, de fait, pas fallu attendre longtemps avant que les signaux d’alarme clignotent, aux Etats-Unis, en premier lieu, puis sans tarder au Royaume-Uni, dans les pays scandinaves, en France, voire en Allemagne, sans parler du reste du monde. Après un premier semestre de hausses des prix portées par l’effondrement des taux d’intérêt réels, les signes de craquement ont commencé à se multiplier et le bilan en ce début d’année 2023 ne laisse guère de place au doute : le cycle immobilier est en bout de course et le renchérissement du crédit sur fond de dégradation des indicateurs de solvabilité pèsera sur le marché. La question à ce stade est celle de l’ampleur du choc qui pourrait en découler en termes d’activité d’une part, d’effets richesse et de risques financiers, de l’autre, après vingt ans d’effervescence.