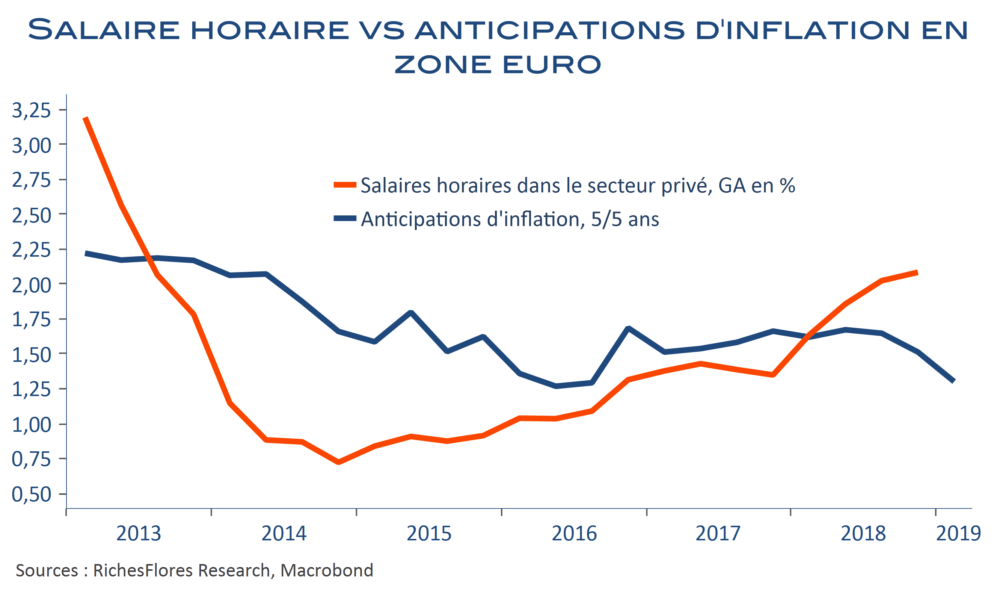

L’enclenchement d’une dynamique salariale est largement perçue comme la clé du succès des politiques monétaires, le préalable nécessaire à une convergence de l’inflation vers l’objectif de 2 % censé ouvrir, à terme, la voie d’une normalisation des taux d’intérêt. Voilà quelques trimestres que la dynamique salariale a commencé à prendre forme en zone euro. Ce changement, régulièrement souligné par la BCE comme le garant de la solidité de ses hypothèses de croissance et d’inflation, a jusqu’alors été superbement ignoré par les anticipations des marchés. L’inflation 5 ans dans 5 ans n’est, ainsi, pas plus élevée aujourd’hui qu’elle ne l’était en 2014 ou 2015, au creux des évolutions salariales, et les taux futurs sont plus bas encore. Comment expliquer ces anomalies apparentes ? Les marchés se trompent ils et risquent-ils, par conséquent, de corriger leurs anticipations à la hausse ? C’est pour une large part dans la capacité des entreprises à absorber les hausses de salaires que les conditions du marché du travail leur imposent que se trouve la réponse. À en juger par les évolutions du mixte salaire/productivité/prix, les marchés sont probablement dans le vrai.