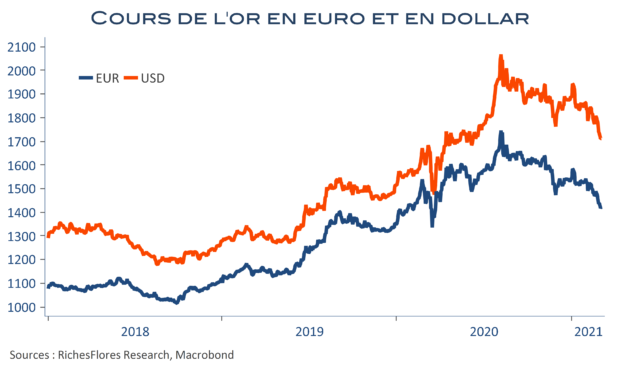

Le titre est prudent ; on le serait à moins après le contrepied de ces derniers mois. Après avoir enregistré un record à 1746 € l’once en août, l’or a quasiment reperdu un cinquième de sa valeur, subissant depuis le début du mois de février une déferlante en euro ou en dollar qui en a surpris plus d’un. Actif, de loin, le plus performant des grandes classes d’investissement au monde au cours des sept premiers mois de 2020, le métal précieux est devenu le malaimé et, in fine, le grand perdant depuis. Curieusement, c’est au moment où les anticipations d’inflation des marchés se redressent comme elles l’ont rarement fait, que, ce qui s’apparente à une fuite devant le placement refuge, a été le plus manifeste, mettant en porte-à-faux de nombreux investisseurs. Avec un peu de recul, ce mouvement est moins surprenant qu’il n’y paraît. Notre approche, complétée de notre appréciation sur la situation économique et financière internationale, incite plutôt à envisager de se repositionner progressivement en faveur du métal précieux. Un quitte ou double largement suggéré par le caractère insupportable de la remontée des taux d’intérêt.