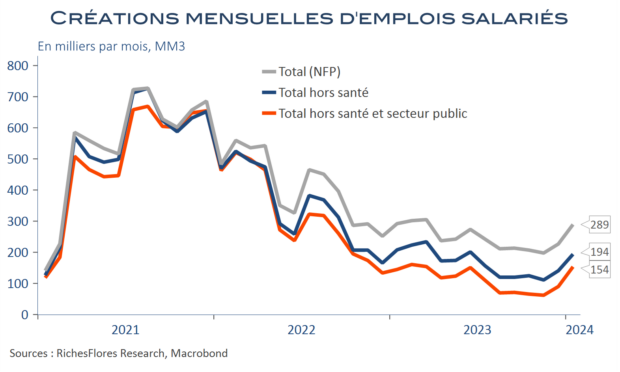

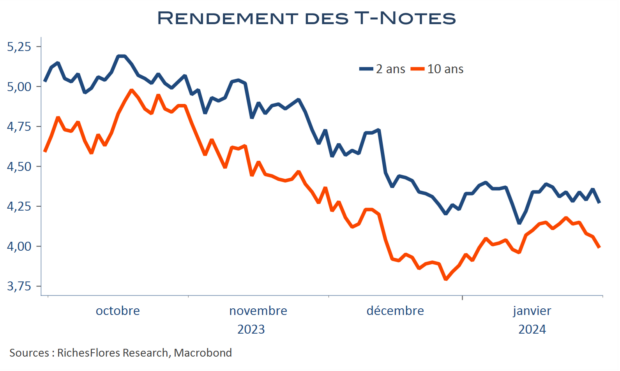

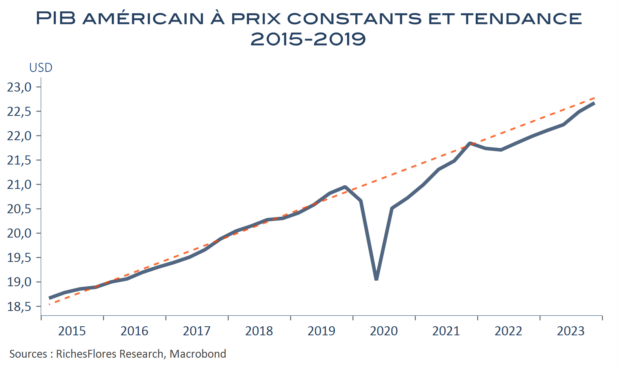

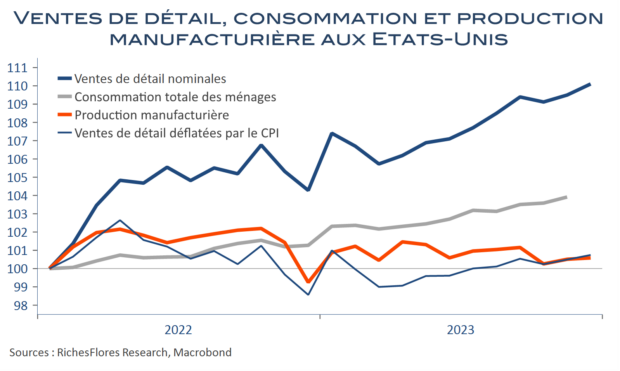

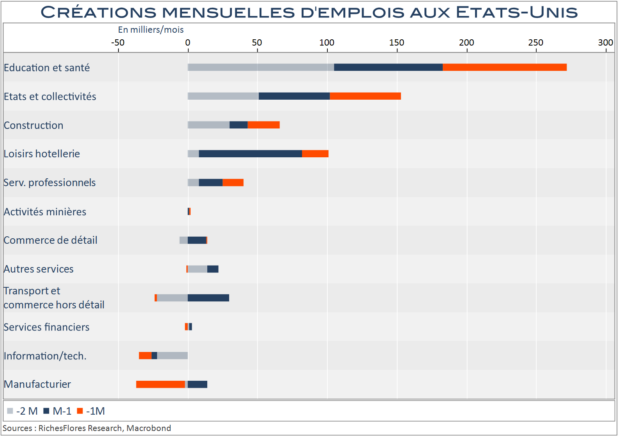

Post allocution de J. Powell de mercredi, une conclusion faisait au moins l’unanimité : le rapport sur l’emploi de ce vendredi serait décisif sur ce que ferait la Fed en mars. Ce dernier est tombé et la conclusion est sans pitié : il ferme bel et bien la porte que J. Powell avait laissée entrebaillée à une éventuelle baisse des taux à l’occasion du prochain FOMC. La douche risque d’être froide pour des marchés, qui avaient fini par s’autoconvaincre que la partie n’était pas totalement perdue. Rien de ce rapport ne va dans le sens d’une détente imminente des taux directeurs, en effet, que ce soit en mars ou en mai. Surtout si l’on y ajoute les derniers retours en provenance des ISM, hier, ou, encore ceux de la productivité. Heureusement, il reste la crise des banques régionales et les inquiétudes relatives au secteur de l’immobilier professionnel ! Une maigre consolation, avouons-le et une branche de plus en plus fragile pour maintenir les marchés à flot…