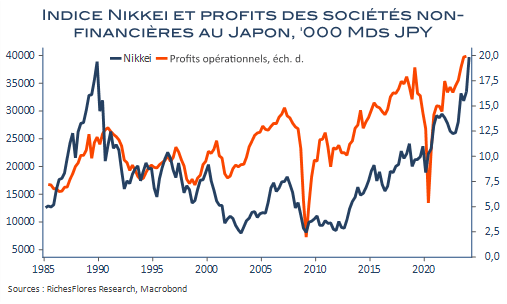

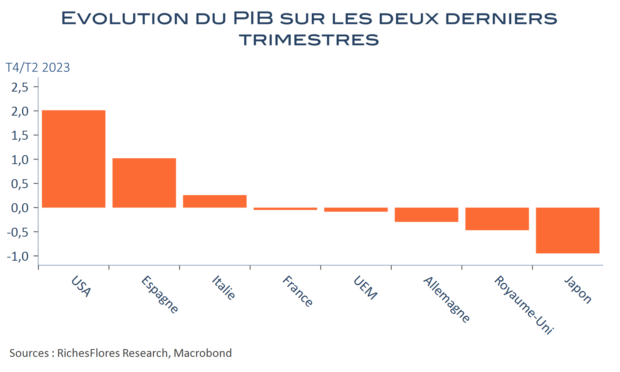

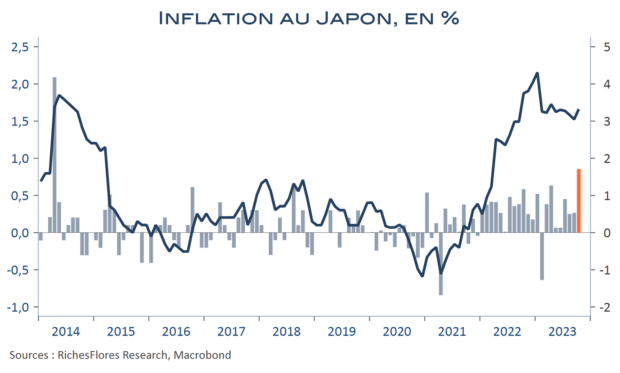

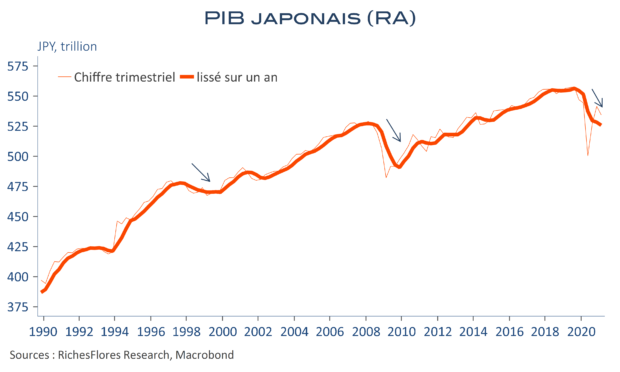

Voilà qui est fait, la BoJ a mis un terme cette nuit à sa politique ultra-accommodante de taux négatifs en relevant son taux de dépôt de -0,1 % à 0%-0,1 % et en supprimant sa politique de contrôle de la courbe des taux qui contenait le rendement à 10 ans des JGB à un niveau inférieur à 1 %. L’inflation, toujours élevée, la récession évitée en fin d’année dernière, une croissance record des profits des entreprises, les retours des négociations salariales et l’extrême faiblesse du yen… tout semblait concourir à ce passage à l’acte dès ce mois-ci ou en avril. Les conséquences de ce changement de cap sont-elles importantes ?

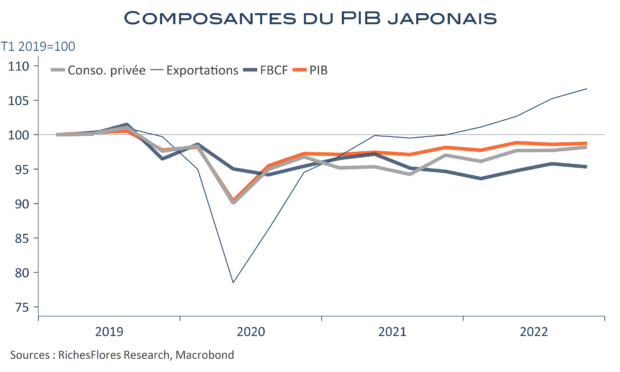

On serait tenté de répondre par la négative, tant la politique de la BoJ semble éloignée des préoccupations en présence, à la veille d’un FOMC sans doute décisif. La réalité est certainement plus complexe mais le seul abandon des taux négatifs n’est pas synonyme de normalisation de la politique monétaire, qui prendra, selon toute vraisemblance et dans le meilleur des cas, du temps.