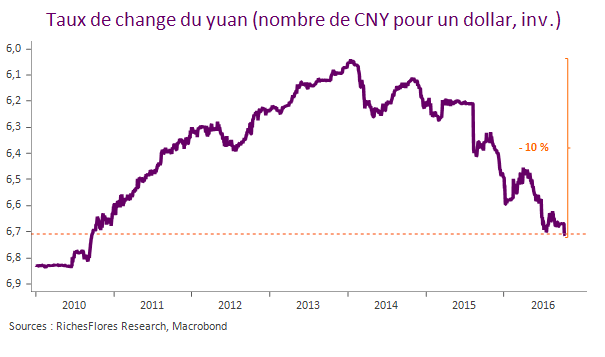

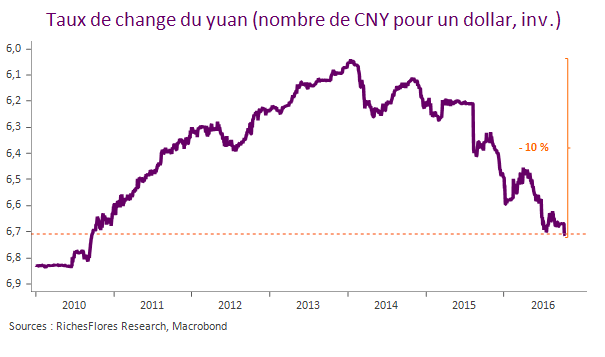

La montée des anticipations de hausse des taux de la FED de ces derniers jours finirait selon toute vraisemblance par déclencher une nouvelle baisse du yuan, elle-même source potentielle de regain d’instabilité sur les marchés des changes. Restait toutefois la question du délai avec lequel la Chine interviendrait. Cette dernière incertitude pourrait avoir été levée hier avec un fixing du yuan établi à 6,7066 CNY/USD par la Banque Populaire de Chine, son plus bas niveau depuis septembre 2010, et la confirmation de l’offensive ce matin, avec un taux de change à 6,7160 CNY.

Que ces mouvements soient très limités importe moins que ce qu’ils nous disent, à savoir :

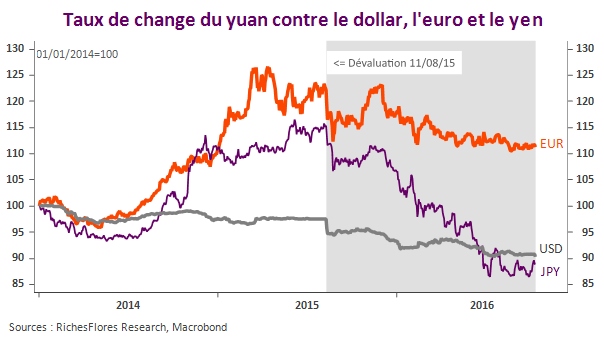

– Le cycle de dépréciation de la devise chinoise n’est pas terminé. Après avoir déprécié le Renminbi de quelques 10 % depuis son point haut de janvier 2014 vis-à-vis du billet vert, les autorités chinoises, non seulement, ne relâchent pas leur attention mais reviennent vite à la charge si l’on en juge par la fréquence des vagues d’ajustement de ces deux dernières années (plus proche de cinq à six mois que de trois mois comme aujourd’hui).

– Des réserves des autorités chinoises sur la solidité de la croissance. Alors que les indicateurs économiques de ces derniers temps ont plutôt renvoyé des signaux positifs en provenance de la conjoncture chinoise et que les autorités tentent de lutter contre la surchauffe du marché immobilier domestique, cette vigilance suggère une confiance toute relative de la Banque populaire à l’égard de la solidité de l’économie chinoise.

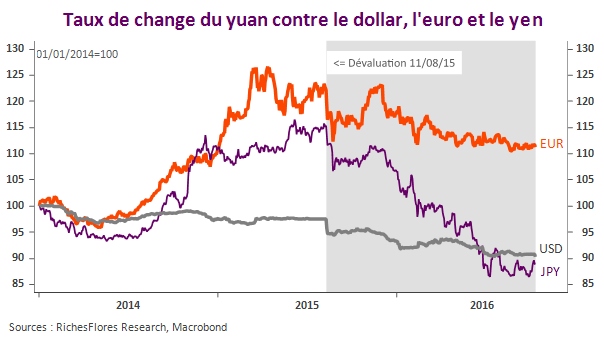

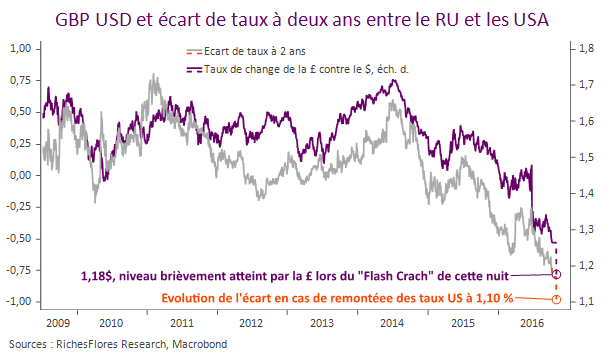

– Une complexité persistante pour un passage à l’acte de la FED. Les épisodes d’ajustement récurrents de la devise chinoise ont presque systématiquement accompagné les phases de réappréciation du dollar inhérentes à la montée des anticipations de hausse des taux des Fed Funds. Il en est systématiquement résulté un regain de tensions sur les marchés des changes et, par là-même, les marchés financiers, qui, chaque fois, ont retenu la FED de passer effectivement à l’acte. Si, aujourd’hui, les choses peuvent paraître différentes compte-tenu de la détermination d’un nombre croissant de membres de la FED à relever le niveau des taux d’intérêt, on comprend à quel point un tel changement pourrait se révéler source d’instabilités dans le reste du monde, en particulier en Asie. La Chine n’ayant guère les moyens de laisser filer sa devise contre un yen potentiellement affaibli par la remontée des taux de la FED reviendra à la charge, c’est presque certain…

C’est bien dans le détail que se cachent les diables susceptibles d’emprisonner la FED une nouvelle fois d’ici la fin de l’année ou de lui faire prendre des risques, trop largement, insoupçonnés.