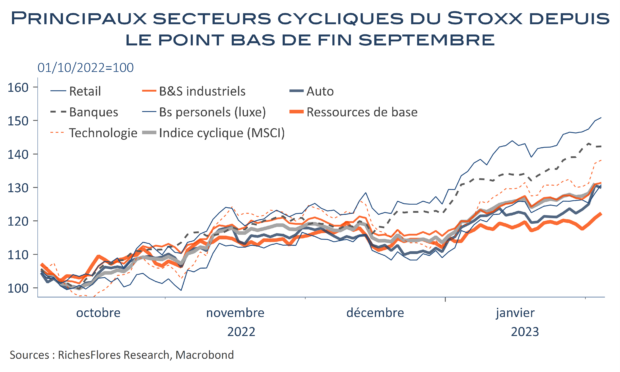

Cela ressemble au bon vieux temps, celui d’un appétit -apparemment sans limite- pour le risque qui entraîne dans son sillage les cycliques, les valeurs technologiques et, plus encore, les cryptomonnaies. Preuve s’il en est que les banques centrales n’ont pas fait le job de normalisation des conditions monétaires dont elles ont la charge, le mouvement semble bel et bien parti pour durer quelques semaines. Car si ces dernières reconnaissent collectivement qu’elles n’ont pas fini le travail, elles brouillent suffisamment les cartes pour laisser penser qu’elles pourraient lâcher leur établi sous peu.

La crainte d’être mises en défaut par une baisse accélérée de l’inflation alors que les perspectives de résultats refluent partout rapidement explique, peut-être, ce retournement. Un tel changement de posture ne laisse, assurément, pas de questionner pour la suite. Mais la suite, c’est après et, pour l’instant, les marchés répondent d’autant plus vite au son du canon que beaucoup ont été trop timorés pour monter dans le train du mois de décembre. FOMO revient au galop. Cela ne devrait durer qu’un temps mais pourrait être d’autant plus spectaculaire que les excès de liquidités sont aveuglants.